Familienheimfahrten

Entstehen Ihnen Fahrtkosten für Fahrten vom Ort Ihrer ersten Tätigkeitsstätte zum Ort Ihres eigenen Hausstands und wieder zurück, können Sie Kosten für eine Fahrt wöchentlich in Ihrer Steuererklärung angeben. Diese sogenannten „Familienheimfahrten“ können Sie mit der Entfernungspauschale von 0,30 Euro je vollen Entfernungskilometer für die ersten 20 Kilometer ansetzen. Für jeden weiteren vollen Entfernungskilometer können 0,38 Euro angesetzt werden. Führen Sie die Familienheimfahrt mit öffentlichen Verkehrsmitteln (zum Beispiel Bus oder Zug) durch, können Sie anstelle der Entfernungspauschale Ihre tatsächlich entstandenen Kosten angeben.

Zusätzlich können Sie Flug- und Fährkosten bei Heimfahrten neben der Entfernungspauschale absetzen.

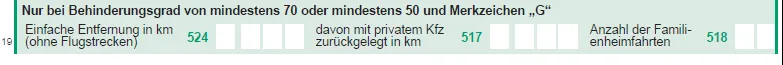

Familienheimfahrten bei Menschen mit Behinderung

Liegen bei Ihnen ein

- Behinderungsgrad von mindestens 70 oder

- von weniger als 70, aber mindestens 50 und gleichzeitig eine erhebliche Beeinträchtigung der Bewegungsfähigkeit im Straßenverkehr (Merkzeichen G oder aG)

vor, so können Sie anstelle der Entfernungspauschale bei Familienheimfahrten Ihre tatsächlichen Kraftfahrzeugkosten abziehen. Um die tatsächlichen Kosten geltend machen zu können, müssen Sie für sämtliche Ausgaben die Belege sammeln. Diese sind jedoch nur auf Anforderung des Finanzamtes vorzulegen.

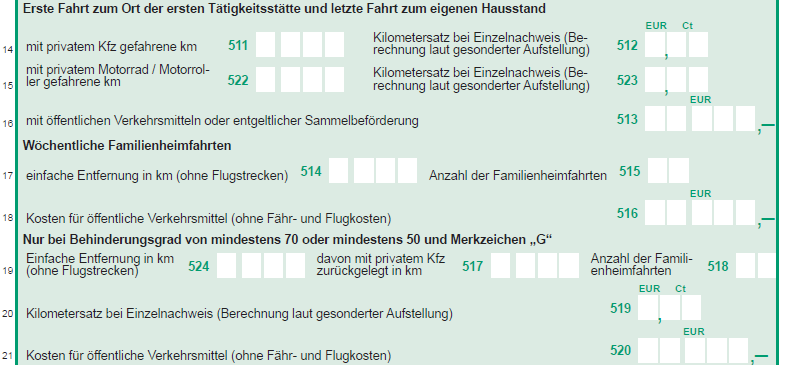

Die tatsächlichen Kosten sind in der Zeile 106 unter „Kilometerersatz bei Einzelnachweis (Berechnung bitte in einer gesonderten Aufstellung)“ einzutragen.

Um die aufwendige Ermittlung der tatsächlichen Kosten zu vereinfachen, können Sie Wahlweise auch den pauschalen Kilometersatz je gefahrenen Kilometer angeben. Der pauschale Kilometersatz beträgt 0,30 Euro je gefahrenen Kilometer. Die pauschalen Kilometersätze beantragen Sie durch das Ausfüllen der Zeile 19 durch Eintragung der einfachen Entfernung, mit privaten Kfz zurückgelegte Kilometer und der Anzahl Ihrer Fahrten. Daraus ermittelt das Finanzamt Ihre abziehbaren Kosten.

Weitere Fragen zu dem Thema Entfernungspauschale, wie zum Beispiel

- die maßgebende Entfernung,

- die grundsätzliche Abgeltungswirkung und

- die Behandlung von Unfallkosten

finden Sie in einem gesonderten Beitrag zur Entfernungspauschale.

Wahlrecht

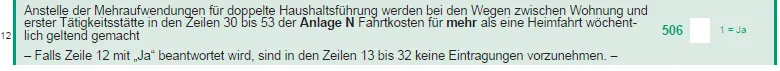

Liegen die Voraussetzungen der doppelten Haushaltsführung bei Ihnen vor und führen Sie mehr als eine Heimfahrt wöchentlich durch, so haben Sie ein Wahlrecht, ob Sie

- die notwendigen Mehraufwendungen wegen doppelter Haushaltsführung als Werbungskosten ansetzen wollen, das heißt neben den notwendigen Unterkunftskosten und Verpflegungspauschalen nur eine Familienheimfahrt wöchentlich zu Ihrem eigenen Hausstand

oder

- nur Aufwendungen für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte mit der Entfernungspauschale für sämtliche wöchentliche Fahrten ansetzen wollen.

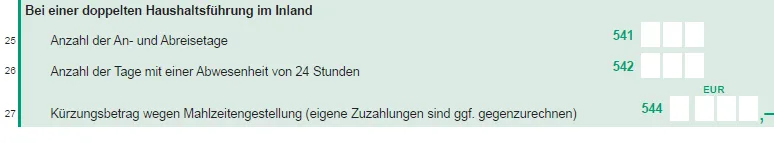

Dieses Wahlrecht können Sie mit ELSTER auf der Anlage N-Doppelte Haushaltsführung vornehmen. Nutzen Sie für Ihre Steuererklärung Papiervordrucke, so ist das Wahlrecht in der Zeile 12 auf der Anlage N-Doppelte Haushaltsführung einzutragen. Das Wahlrecht kann bei derselben doppelten Haushaltsführung nur einmal je Kalenderjahr ausgeübt werden.

Fahrten zu Beginn und zum Ende der doppelten Haushaltsführung

Neben den Familienheimfahrten können Sie Ihre tatsächlichen Kosten für die Fahrten zum Beginn und Ende der doppelten Haushaltsführung ansetzen. Das heißt

- für die erste Fahrt zum Ort Ihrer Tätigkeitsstätte bei Beginn Ihrer Tätigkeit

und

- für die letzte Fahrt zu Ihrer Hauptwohnung bei Beendigung Ihrer Tätigkeit.

Nutzen Sie für diese Fahrten Ihren eigenen Personenkraftwagen, können Sie anstelle der tatsächlichen Kosten 0,30 Euro je gefahrenen Kilometer angeben. Bei Nutzung öffentlicher Verkehrsmittel können Sie die tatsächlichen Kosten in Ihrer Steuererklärung geltend machen.

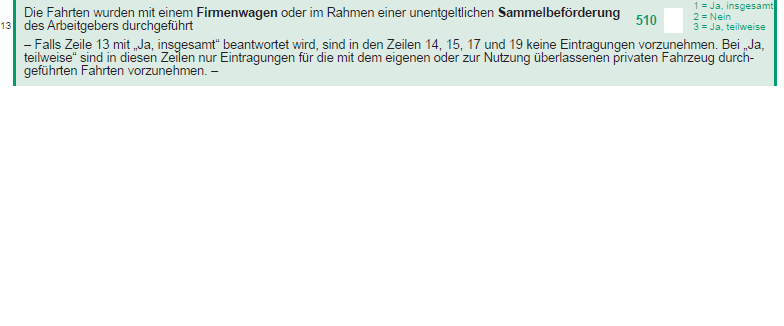

Hinweis:

Nutzen Sie für Fahrten im Rahmen der doppelten Haushaltsführung einen Firmenwagen Ihrer Arbeitgeberin oder Ihres Arbeitgebers, können Sie keine Kosten für diese steuerlich absetzen. Sollten Sie teilweise Fahrten mit Ihrem privaten Personenkraftwagen durchführen, können Sie diese Kosten erklären.

Erstellen Sie Ihre Steuererklärung mit ELSTER, so können Sie die Eintragung auf der Anlage N-Doppelte Haushaltsführung vornehmen. Nutzen Sie für Ihre Steuererklärung Papiervordrucke, so ist die Angabe in der Zeile 13 auf der Anlage N-Doppelte Haushaltsführung einzutragen.

Wo können Sie die Fahrtkosten eintragen?

Erstellen Sie Ihre Steuererklärung mit ELSTER, so können Sie die Eintragung auf der Anlage N-Doppelte Haushaltsführung vornehmen. Nutzen Sie für Ihre Steuererklärung Papiervordrucke, sind die Fahrtkosten in den Zeilen 14 bis 18 auf der Anlage N-Doppelte Haushaltsführung einzutragen.

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/