Eintragung im Erklärungsvordruck

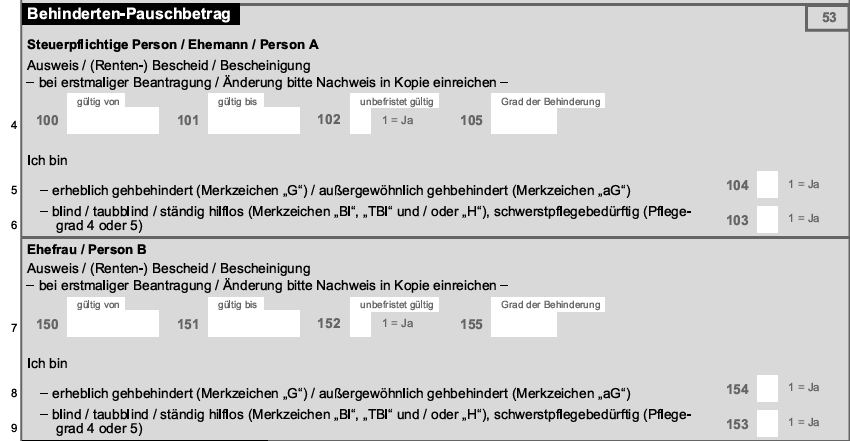

Den Pauschbetrag für Behinderung können Sie in der Anlage „Außergewöhnliche Belastungen“ zur Einkommensteuererklärung in den Zeilen 4 fortfolgende geltend machen.

Pauschbeträge sind Jahresbeträge

Die Pauschbeträge sind Jahresbeträge. Sie werden auch dann in voller Höhe gewährt, wenn die Behinderung nicht während des gesamten Jahres bestanden hat. Ändert sich der Grad der Behinderung im Laufe eines Kalenderjahres, wird stets der höhere Pauschbetrag für das gesamte Jahr berücksichtigt. Treten bei einer Person mehrere Behinderungen aus verschiedenen Gründen auf, wird jeweils die Behinderung zugrunde gelegt, die zum höchsten Pauschbetrag führt.

Wahlrecht - Pauschbetrag oder tatsächliche Kosten

Mit der Inanspruchnahme eines Pauschbetrages für Menschen mit einer Behinderung gelten alle laufenden und typischen Kosten als abgegolten, die erfahrungsgemäß durch eine Behinderung entstehen. Folgende Kosten sind neben dem Pauschbetrag nicht mehr abzugsfähig:

- Ausgaben für die Hilfe bei gewöhnlichen und regelmäßig wiederkehrenden Verrichtungen des täglichen Lebens,

- Ausgaben für die Pflege sowie

- Ausgaben für einen erhöhten Wäschebedarf.

Statt des Pauschbetrages können Sie auch die tatsächlich entstandenen Kosten - nach Abzug einer zumutbaren Belastung - als außergewöhnliche Belastungen geltend machen. Die Angaben zum Grad der Behinderung in den Zeilen 4 bis 9 der Anlage Außergewöhnliche Belastungen dürfen Sie in diesem Fall nicht machen, da diese Angaben als Antrag auf Berücksichtigung des Pauschbetrags gelten.

Soweit Sie den Ansatz der tatsächlichen Ausgaben wählen, müssen diese dem Finanzamt glaubhaft gemacht oder auf Aufforderung belegt werden.

Bei Geltendmachung der tatsächlichen Kosten werden die anzuerkennenden Mehraufwendungen mit dem um die zumutbare Belastung gekürzten Betrag steuerlich berücksichtigt. Die Höhe der zumutbaren Belastung von Steuerbürgerinnen und -bürgern ist abhängig vom Gesamtbetrag der Einkünfte, der Anzahl der Kinder und vom Familienstand.

Besondere Ausgaben neben einem Behinderten-Pauschbetrag

Folgende besondere Ausgaben können Sie zum Beispiel neben dem Pauschbetrag ansetzen:

- außerordentliche Krankheitskosten, die durch einen akuten Anlass verursacht werden, zum Beispiel Kosten einer Operation, einer Heilbehandlung, Arznei- und Arztkosten,

- Ausgaben für eine Heilkur, die aufgrund eines vor Kurantritt ausgestellten amtsärztlichen Attestes durchgeführt wird (die ärztliche Bescheinigung eines Medizinischen Dienstes der Krankenversicherung steht dem amtsärztlichen Attest gleich),

- behinderungsbedingte Umrüstungskosten für ein Auto,

- behinderungsbedingte Umbaukosten der Wohnung,

- behinderungsbedingte Fahrtkostenpauschale (seit Jahr 2021):

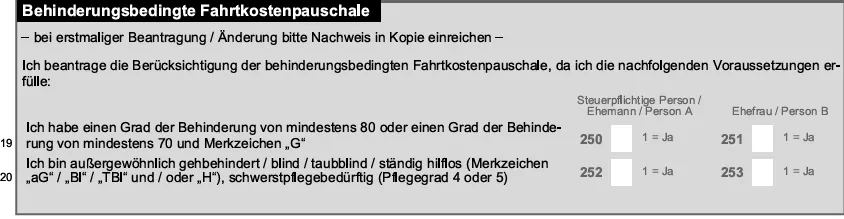

Behinderungsbedingte Fahrtkostenpauschale

Die behinderungsbedingte Fahrtkostenpauschale beträgt:

bei Menschen mit einem Grad der Behinderung von mindestens 80 oder einem Grad der Behinderung von mindestens 70 und dem Merkzeichen „G“ für gehbehindert

bei Menschen mit außergewöhnlicher Gebehinderung (Merkzeichen „aG“), Blinden (Merkzeichen „BI“), Taubblinden (Merkzeichen „TBI“, hilflosen Menschen (Merkzeichen „H“) oder Menschen für die der Pflegegrad 4 oder 5 festgestellt wurde.

Folgende Besonderheit ist bei der Berücksichtigung der behinderungsbedingten Fahrtkostenpauschale zu beachten:

Die behinderungsbedingten Fahrtkosten sind Teil der allgemeinen außergewöhnlichen Belastungen. Von der Gesamtsumme der außergewöhnlichen Belastungen, wozu auch die behinderungsbedingte Fahrtkostenpauschale hinzugerechnet wird, wird bei der Berechnung Ihrer Einkommensteuer noch die Minderung um die zumutbare Belastung vorgenommen.

Eintragung im Erklärungsvordruck

Die Behinderungsbedingte Fahrtkostenpauschale (ab dem Jahr 2021) können Sie in der Anlage „Außergewöhnliche Belastungen“ zur Einkommensteuererklärung in den Zeilen 17 folgende geltend machen.

Können der Pauschbetrag für behinderte Menschen und die behinderungsbedingte Fahrtkostenpauschale übertragen werden?

Der Behinderten-Pauschbetrag kann auf Antrag auf Sie übertragen werden, wenn er einem Kind zusteht, für das Sie

- Anspruch auf Kindergeld haben,

- die steuerlichen Freibeträge für Kinder erhalten.

Die Voraussetzungen für die Übertragung werden im Beitrag "Familie und Kinder - Besonderheiten bei Kindern mit Behinderung" erläutert.

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/