Basisversorgung

Wie läuft die Besteuerung?

Muss ich eine Steuererklärung abgeben?

Und was ist die sogenannte Öffnungsklausel?

IHRE FINANZÄMTER des Landes Nordrhein-Westfalen Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Wie läuft die Besteuerung?

Muss ich eine Steuererklärung abgeben?

Und was ist die sogenannte Öffnungsklausel?

Leistungen aus

unterliegen seit 2005 grundsätzlich der nachgelagerten Besteuerung . Aufgrund des Systemwechsels im selben Jahr werden sie nach und nach mit einem höheren „Besteuerungsanteil“ versteuert.

Definition: Unter Rürup-Rente sind Leistungen aus einem sogenannten Rürup-Vertrag zu verstehen. Ein Rürup-Vertrag ist eine Rentenversicherung, die bestimmte Kriterien zu erfüllen hat. Er liegt vor, wenn

|

Bestimmte Leistungen sind allerdings steuerfrei. Weitere Informationen zur Steuerfreiheit von Alterseinkünften erhalten Sie in dem Beitrag "Besteuerung von Renten und Pensionen".

Der Besteuerungsanteil ist der steuerpflichtige Teil der Rente. Dieser unterscheidet sich in Abhängigkeit vom Jahr des Rentenbeginns.

Da die steuerliche Behandlung der Alterseinkünfte im Jahr 2005 neu geregelt wurde, wird für die Besteuerung von Leistungen aus der Basisversorgung derzeit eine Übergangsregelung angewendet. Dabei steigen sowohl die Besteuerung der Renten als auch der Abzug der Beiträge zur Altersvorsorge schrittweise an. Ab dem 1. Januar 2023 sind die Beiträge zur Altersvorsorge inzwischen sogar in voller Höhe als Sonderausgaben abzugsfähig. Hinsichtlich des Besteuerungsanteils der Leistungen wird im Jahr 2058 100 Prozent der Leistung der Besteuerung unterliegen. Für jede Leistung wird der anteilige Rentenbetrag gesondert ermittelt, der bei der Berechnung der Einkommensteuer als steuerpflichtiger Teil der Rente zu berücksichtigen ist (Besteuerungsanteil).

| Definition: Kohortenbesteuerung |

|---|

Der schrittweise Übergang zur vollen nachgelagerten Besteuerung von Renten aus der Basisversorgung erfolgt nach dem Kohortenprinzip. Die Besteuerung der Rente mit dem Besteuerungsanteil, der abhängig ist vom Jahr des Rentenbeginns, wird also auch Kohortenbesteuerung genannt. |

Wenn Sie bereits länger eine Rente beziehen oder 2005 erstmals eine Rente erhalten haben, bedeutet dies, dass Ihre Renten zu 50 Prozent versteuert werden. Wenn Sie nach dem Jahr 2005 erstmalig eine Rente beziehen, erhöht sich der steuerpflichtige Teil der Rente je nach Jahr des Rentenbeginns.

| Jahr des Rentenbeginns* | Besteuerungsanteil in Prozent |

|---|---|

| bis 2005 | 50 |

| 2006 | 52 |

| 2007 | 54 |

| 2008 | 56 |

| 2009 | 58 |

| 2010 | 60 |

| 2011 | 62 |

| 2012 | 64 |

| 2013 | 66 |

| 2014 | 68 |

| 2015 | 70 |

| 2016 | 72 |

| 2017 | 74 |

| 2018 | 76 |

| 2019 | 78 |

| 2020 | 80 |

| 2021 | 81 |

| 2022 | 82 |

| 2023 | 82,5 |

| 2024 | 83 |

| 2025 | 83,5 |

| 2026 | 84 |

| 2027 | 84,5 |

| 2028 | 85 |

| 2029 | 85,5 |

| 2030 | 86 |

| 2031 | 86,5 |

| 2032 | 87 |

| 2033 | 87,5 |

| 2034 | 88 |

| 2035 | 88,5 |

| 2036 | 89 |

| 2037 | 89,5 |

| 2038 | 90 |

| 2039 | 90,5 |

| 2040 | 91 |

| 2041 | 91,5 |

| 2042 | 92 |

| 2043 | 92,5 |

| 2044 | 93 |

| 2045 | 93,5 |

| 2046 | 94 |

| 2047 | 94,5 |

| 2048 | 95 |

| 2049 | 95,5 |

| 2050 | 96 |

| 2051 | 96,5 |

| 2052 | 97 |

| 2053 | 97,5 |

| 2054 | 98 |

| 2055 | 98,5 |

| 2056 | 99 |

| 2057 | 99,5 |

| 2058 | 100 |

Quelle: § 22 Nr. 1 S. 3 Buchstabe a) Doppelbuchstabe aa) EStG

*Hinweis: Unter Beginn der Rente ist der Zeitpunkt zu verstehen, ab dem die Rente tatsächlich bewilligt wird. Auf den Zeitpunkt der erstmaligen Zahlung kommt es hierbei nicht an. Der Bewilligungszeitpunkt ergibt sich aus Ihrem Rentenbescheid. Unter Umständen kann eine Rente auch rückwirkend bewilligt werden, beispielsweise Erwerbsminderungsrenten. |

Bei dem steuerfreien Teil der Rente – auch Rentenfreibetrag genannt – handelt es sich um den Teil, der nicht versteuert wird. Er wird im Folgejahr des Rentenbeginns berechnet und gilt dann für die gesamte Laufzeit der Rente.

Bei regelmäßigen Rentenanpassungen – wie es die jährliche Rentenerhöhung ist – bleibt der steuerfreie Teil der Rente unverändert. Die regelmäßigen Rentenanpassungen werden daher vollständig versteuert.

Beispiel:

Ein Arbeitnehmer geht im Jahr 2017 in Rente und erhält 1.500 Euro monatlich (18.000 Euro jährlich). Der steuerpflichtige Anteil der Rente im Jahr 2017 beträgt 13.320 Euro (74 Prozent von 18.000 Euro) abzüglich des Werbungskostenpauschbetrag von 102 Euro = 13.218 Euro.

Erhöht sich die Rente im Jahr 2018 auf 1.520 Euro monatlich (18.240 Euro jährlich), beträgt der steuerpflichtige Anteil 13.497,60 Euro (74 Prozent von 18.240 Euro) abzüglich Werbungskostenpauschbetrag von 102 Euro = 13.395,60 Euro.

Der steuerfrei bleibende Teil von 4.742,40 Euro (18.240 Euro - 13.497,60 Euro) wird für die Folgejahre als Freibetrag festgeschrieben.Beträgt die Rente im Jahr 2019 18.500 Euro, sind 13.757,60 Euro (18.500 Euro abzüglich 4.742,40 Euro Freibetrag)

abzüglich Werbungskostenpauschbetrag von 102 Euro = 13.655,60 Euro steuerpflichtig.

Grundsätzlich sind auch Sie als Rentnerin oder Rentner verpflichtet, eine Einkommensteuererklärung bei Ihrem Finanzamt abzugeben, wenn die Einkünfte den Grundfreibetrag übersteigen. Im Jahr 2024 beträgt der Grundfreibetrag 11.784 Euro (2023: 10.908 Euro). Bei Ehegatten und eingetragenen Lebenspartnerinnen und Lebenspartnern gilt der doppelte Betrag.

Liegen Ihre Einkünfte unter dem Grundfreibetrag, besteht grundsätzlich keine Pflicht zur Abgabe einer Steuererklärung. Um überprüfen zu können, ob Ihre Einkünfte unter dem Grundfreibetrag liegen, ist die maximale Höhe der „steuerunbelasteten Jahresbruttorente“, das heißt die Rente vor Steuerabzug, zu ermitteln und im Anschluss mit dem Grundfreibetrag des jeweiligen Veranlagungszeitraums zu vergleichen.

Haben Sie neben Ihrer Rente Arbeitslohn, zum Beispiel Versorgungsbezüge, bezogen, von dem ein Steuerabzug vorgenommen worden ist, besteht eine Verpflichtung zur Abgabe einer Steuererklärung, wenn die positive Summe der weiteren Einkünfte ohne Lohnsteuerabzug (z. B. Renten) mehr als 410 € beträgt.

Allgemeine Hinweise zur Steuererklärung, wie Abgabepflicht und Fristen, können Sie gerne in dem Beitrag "Abgabepflichten und -fristen" nachlesen.

Tipp: Wenn Sie einen schnellen Überblick zum Thema Abgabe einer Steuererklärungen für Rentnerinnen und Rentner haben möchten, hat Fin für Sie einen kurzen Film erstellt. Mit Hilfe von Beispielen erläutert Ihnen Fin, wie Sie berechnen können, ob Ihre Einkünfte den Grundfreibetrag überschreiten. |

Sie erhalten ausschließlich eine Rente und erzielen keine weiteren Einkünfte? Dann gibt Ihnen diese Tabelle einen Überblick, bis zu etwa welchem Rentenbetrag keine Steuern anfallen. Sind Sie verheiratet oder verpartnert, verdoppeln sich die dargestellten Beträge.

Alles was Sie dafür wissen müssen, ist, wann Sie erstmalig eine Rente erhalten haben und wie hoch diese im Jahr 2024 war.

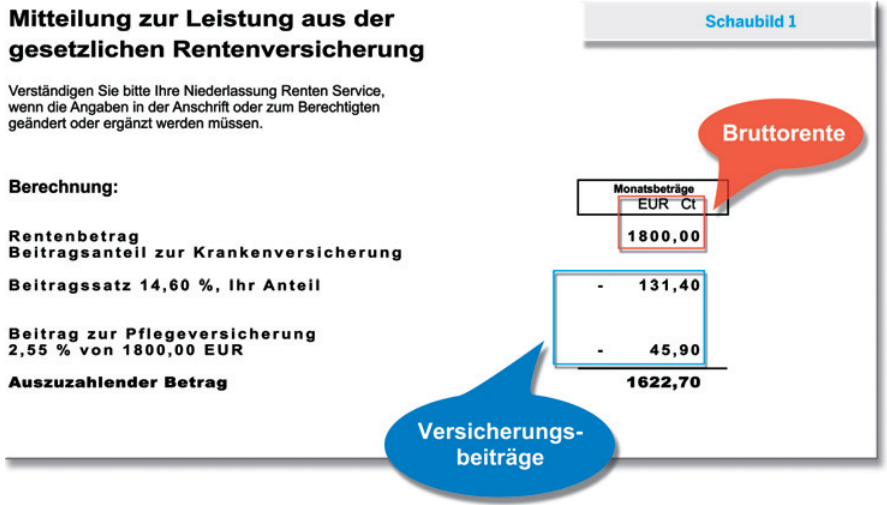

Für die Besteuerung von Bedeutung ist der Rentenbetrag, der aus Ihrer Rentenmitteilung oder Rentenanpassungsmitteilung hervorgeht. Die eigenen Beiträge zur Kranken- und Pflegeversicherung werden dabei nicht abgezogen. Diese werden, soweit sie der sogenannten Basisabsicherung dienen, in vollem Umfang als Sonderausgaben berücksichtigt.

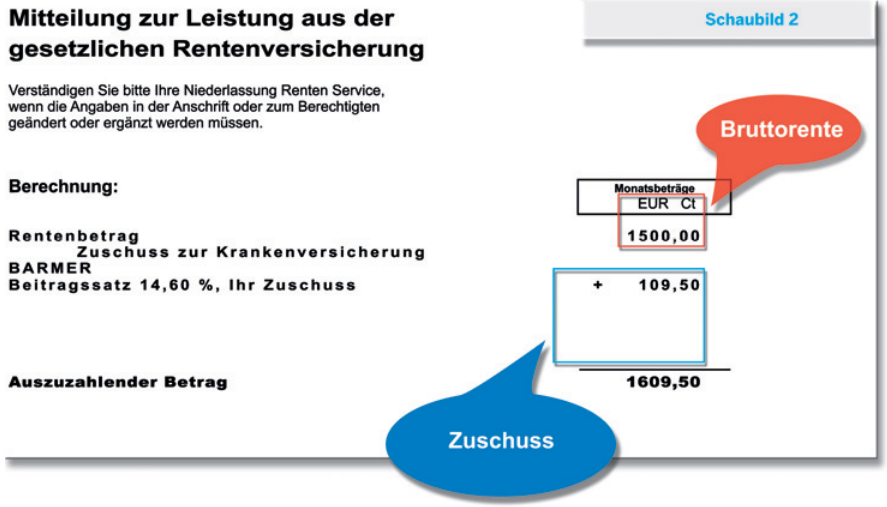

Ist in der Rentenmitteilung oder in der Rentenanpassungsmitteilung ein Zuschuss zu den Krankenversicherungsbeiträgen ausgewiesen, ist nur der Rentenbetrag ohne diesen Zuschuss von Bedeutung. Der Zuschuss zu den Krankenversicherungsbeiträgen ist steuerfrei.

Ein Zuschuss kann aufgrund der Steuerfreiheit auch nicht als Sonderausgabe abgezogen werden. Nur die über die Zuschüsse hinausgehenden eigenen Beiträge zur Kranken- und Pflegeversicherung (Basisabsicherung) sind in vollem Umfang als Sonderausgaben abziehbar.

Beziehen Sie neben Ihrer Rente aus der gesetzlichen Rentenversicherung noch weitere Einkünfte, zum Beispiel Arbeitslohn, Mieteinkünfte, eine Pension oder auch eine Leistung aus der betrieblichen Altersversorgung, können Steuern auch dann anfallen, wenn Ihre Rente beispielsweise geringer ist als die maximale Höhe der steuerunbelasteten Jahresbruttorente. In diesem Fall kann die in diesem Beitrag vorgestellte Tabelle nicht angewandt werden.

Für die Beantwortung der Frage, ob Steuern anfallen, kommt es auf die Höhe der insgesamt steuerpflichtigen Einkünfte an. Weitere Einkünfte werden zum Teil jedoch sehr unterschiedlich besteuert. Aus diesem Grunde kann die Frage nach einer sich ergebenden Steuerzahlung nicht pauschal beantwortet werden.

Die Einnahmen aus einem Minijob werden im Regelfall pauschal von Ihrer Arbeitgeberin bzw. Ihrem Arbeitgeber besteuert. Damit ist eine Steuerpflicht abgegolten. Das bedeutet, dass Sie diese Einkünfte nicht in einer Steuererklärung angeben müssen.

Was ist unter der so genannten Öffnungsklausel zu verstehen?

Unter bestimmten Voraussetzungen können auf Ihren Antrag hin Teile der Renten oder anderer Leistungen, die dem Grunde nach nachgelagert mit dem Besteuerungsanteil versteuert würden, weiterhin mit dem Ertragsanteil besteuert, werden.

Vor dem Wechsel des Besteuerungssystems im Jahre 2005 hin zu einer nachgelagerten Besteuerung hat man die Beiträge in die Rentenkasse aus Einkommen gezahlt, das vorher schon versteuert wurde. Dafür war die Rente später weitestgehend steuerfrei.

Sinn und Zweck der Öffnungsklausel ist es nach der Umstellung des Besteuerungssystems, den Fällen Rechnung zu tragen, in denen sich der Sonderausgabenabzug bis zum Kalenderjahr 2004 möglicherweise nicht ausreichend steuermindernd ausgewirkt hat. In den Fällen, in denen über einen langen Zeitraum hinweg Beiträge zur gesetzlichen Rentenversicherung oberhalb des Höchstbeitrags geleistet worden sind, würde unter Umständen durch die Umstellung auf die nachgelagerte Besteuerung die Gefahr einer Zweifachbesteuerung bestehen.

Hinweis Die Öffnungsklausel ist anzuwenden,

|

Liegen die Voraussetzungen für die Anwendung der Öffnungsklausel vor, wird je nach Rentenbeginn ein Teil der Rente nach Abzug eines Rentenfreibetrags besteuert und ein Teil nur mit dem bis 2004 geltenden günstigen Ertragsanteil.

Die Prüfung, ob die Voraussetzungen für die Öffnungsklausel bei der Rentenbesteuerung vorliegen, führt der für Sie zuständige Versorgungsträger aus. Dieser erstellt Ihnen auf Antrag eine entsprechende Bescheinigung. Den bescheinigten Prozentsatz geben Sie bitte im Rahmen Ihrer Steuererklärung an.

Beispiel:

Ein Rentner hat in den Jahren 1969 bis 2008 Beiträge zur gesetzlichen Rentenversicherung geleistet. Er hat bis zum 31. Dezember 2004 über einen Zeitraum von zwölf Jahren Beiträge oberhalb des Höchstbeitrags zur gesetzlichen Rentenversicherung geleistet. Am 2. Dezember 2008 vollendet er sein 65. Lebensjahr und geht zum 1. Januar 2009 in Rente. Von seiner Rente aus der gesetzlichen Rentenversicherung entfallen 30 Prozent auf Beiträge oberhalb des Höchstbeitrags zur gesetzlichen Rentenversicherung. Er erhält eine Rente in Höhe von insgesamt 3.000 Euro monatlich (36.000 Euro pro Jahr).

Er hat aufgrund der Öffnungsklausel die Möglichkeit, dass auf einen Teil seiner Rente aus der gesetzlichen Rentenversicherung die günstigere Ertragsanteilsbesteuerung angewendet wird. Denn er hat bis zum 31. Dezember 2004 über einen Zeitraum von mindestens 10 Jahren Beiträge oberhalb des Höchstbeitrags zur gesetzlichen Rentenversicherung geleistet. Der Anteil der Rente, der auf Beiträgen oberhalb des Höchstbeitrags beruht, beträgt 30 Prozent, das heißt 10.800 Euro. Die Rente für ihn ist 2009 wie folgt steuerlich zu erfassen:

• 10.800 Euro x 18 Prozent (Ertragsanteil) = 1.944 Euro

• 25.200 Euro x 58 Prozent (Besteuerungsanteil) = 14.616 Euro

(ab 2010 wird ein jährlicher Rentenfreibetrag ermittelt und festgeschrieben)Von der Gesamtrente in Höhe von 36.000 Euro sind insgesamt 16.560 Euro (1.944 Euro + 14.616 Euro) bei der Ermittlung des zu versteuernden Einkommens zu berücksichtigen. Die genaue Höhe der Steuerlast hängt von den anderen Abzugsbeträgen ab, die er geltend machen kann.

Häufig gefragt

Häufig gefragt