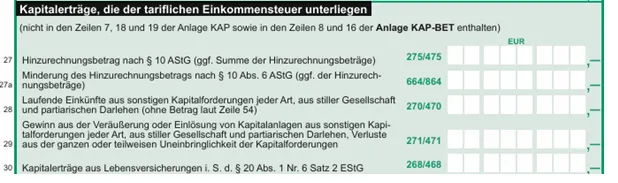

Erträge aus Kapitallebensversicherungen und bestimmten Rentenversicherungen gehören zu den Einkünften aus Kapitalvermögen.

Bei den Erträgen aus Kapitallebensversicherungen ist zwischen Erträgen, die aus Versicherungen mit Vertragsabschluss vor dem 1. Januar 2005 stammen und Erträgen aus Versicherungen mit Vertragsabschluss nach dem 31. Dezember 2004 zu unterscheiden. Für Verträge mit Vertragsabschluss vor dem 1. Januar 2005 gilt weiterhin die alte Rechtslage aus dem Jahr 2004. Erträge aus solchen Versicherungen sind in der Regel steuerfrei.

Hinweis:

Für Sie ist die alte Rechtslage von Interesse, da Sie Ihren Vertrag noch vor dem 1. Januar 2005 abgeschlossen haben? Detaillierte Informationen finden Sie im Schreiben des Bundesministeriums für Finanzen vom 15. Juni 2000 (BStBl I S. 1118).

Ihnen wurde eine Leistung aus einem Vertrag ausgezahlt, den Sie nach dem 31. Dezember 2004 abgeschlossen haben? Dann liegen in Höhe des Unterschiedsbetrags zwischen der Versicherungsleistung und der Summe der auf sie entrichteten Beiträge steuerpflichtige Kapitalerträge vor, soweit die Auszahlung nicht in Form von Rentenzahlungen erfolgt.

Unter bestimmten Umständen ist der Unterschiedsbetrag zur Hälfte steuerfrei.

Voraussetzung hierfür ist, dass

- die Versicherungsleistung erst nach Ablauf von 12 Jahren nach Vertragsabschluss ausgezahlt wird

und

- der Steuerpflichtige im Zeitpunkt der Auszahlung das 60. Lebensjahr bzw. bei Vertragsabschluss nach dem 31. Dezember 2011 das 62. Lebensjahr vollendet hat.

Der hälftige Unterschiedsbetrag unterliegt in diesen Fällen dem tariflichen Einkommensteuersatz statt des Abgeltungsteuersatzes von 25 Prozent.

Hinweis:

Für Sie ist die neue Rechtslage von Interesse, da Sie Ihren Vertrag nach dem 31. Dezember 2004 abgeschlossen haben? Weitere Informationen zur Besteuerung von Erträgen aus diesen Lebensversicherungen finden Sie im Schreiben des Bundesministeriums für Finanzen vom 1. Oktober 2009 (BStBl I 2009 S. 1172).

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/