Kosten für die Beschaffung von Hausrat und Kleidung sind regelmäßig steuerlich nicht abziehbar. Sind Ihnen diese Gegenstände jedoch durch ein unabwendbares Ereignis wie einen Brand, Hochwasser oder Unwetter verloren gegangen, so können die Kosten für ihre Wiederbeschaffung als außergewöhnliche Belastung geltend gemacht werden, jedoch maximal bis zum ursprünglichen Wert des verlorenen Hausrats. Berücksichtigt werden dann auch die notwendigen und angemessenen Kosten der Schadensbeseitigung.

Der Schaden muss einen existenziell wichtigen Bereich betreffen, wie insbesondere die Wohnung oder Kleidung. Nicht berücksichtigt werden daher Schäden am Auto oder an der Garage.

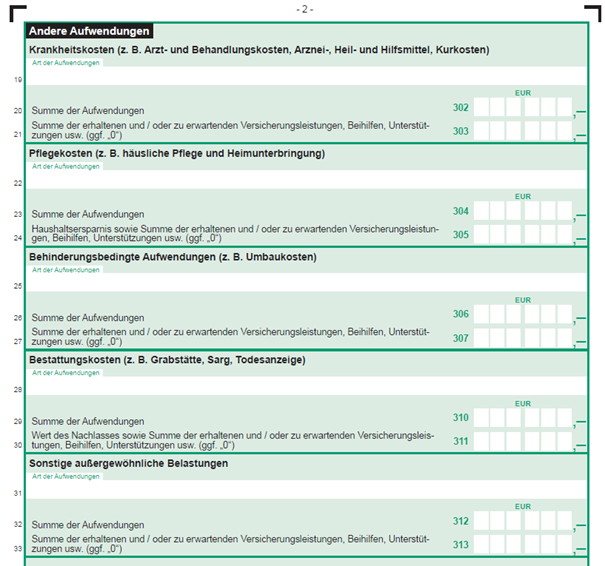

Leistungen, die Sie von einer Versicherung erhalten haben, sowie öffentliche Beihilfen müssen von Ihren Kosten abgezogen werden, bevor Sie die Ausgaben in der Steuererklärung geltend machen.

Wenn der Gegenstand nach dem Schaden noch einen Restwert hat, sind die Kosten ebenfalls um diesen Wert zu kürzen.

Hinweis:

Wenn das Schadensrisiko durch eine Versicherung hätte abgedeckt werden können, ist der Steuerabzug ausgeschlossen. Haben Sie beispielsweise gegen eine eventuelle Zerstörung Ihres Hausrats keine Hausratversicherung abgeschlossen, dürfen Sie nicht erwarten, dass das Finanzamt Ihre Kosten nach einem Brand als außergewöhnliche Belastungen anerkennt. Denn für den nötigen Schutz vor einer unabwendbaren finanziellen Belastung müssen Sie selbst sorgen. Jedoch gehört eine Versicherung gegen Elementarschäden wie Überschwemmung oder Erdbeben nicht zu den allgemein zugänglichen Versicherungen, die jeder Hausbesitzer haben muss.