Einnahmen

Alles, was Sie als Arbeitnehmerin oder Arbeitnehmer aufgrund Ihres Anstellungs- oder Dienstverhältnisses erhalten, sind Einnahmen, also Arbeitslohn. Dieser ist grundsätzlich in der Steuererklärung anzugeben.

IHRE FINANZÄMTER des Landes Nordrhein-Westfalen Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Alles, was Sie als Arbeitnehmerin oder Arbeitnehmer aufgrund Ihres Anstellungs- oder Dienstverhältnisses erhalten, sind Einnahmen, also Arbeitslohn. Dieser ist grundsätzlich in der Steuererklärung anzugeben.

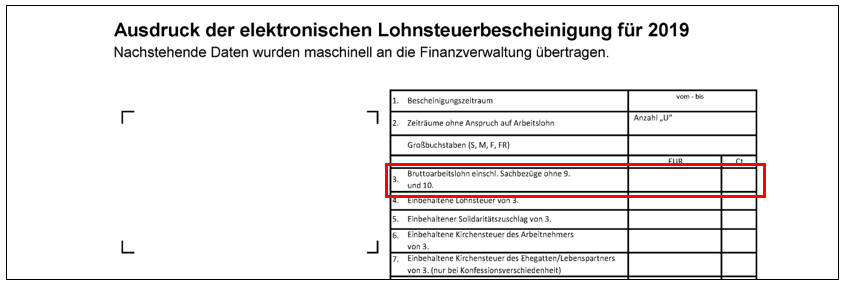

Die Arbeitgeberinnen und Arbeitgeber sind verpflichtet, den Arbeitslohn ihrer Angestellten zu ermitteln und in der Lohnsteuerbescheinigung auszuweisen. Der Bruttoarbeitslohn (einschließlich Sachbezügen) wird in der Lohnsteuerbescheinigung in Zeile 3 ausgewiesen.

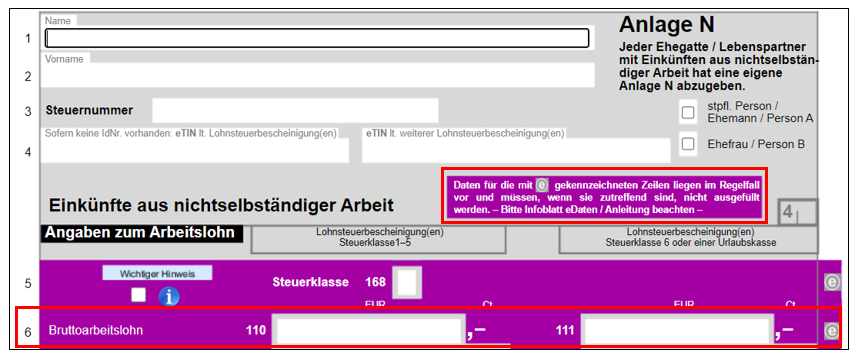

Erstellen Sie Ihre Steuererklärung mit ELSTER, können Sie den Bruttoarbeitslohn auf der Anlage N unter Angaben zum Arbeitslohn vornehmen. Da dieser und weitere für die Steuererklärung relevante Werte aus der Lohnsteuerbescheinigung elektronisch an Ihr Finanzamt übermittelt werden, kann auch die Funktion der vorausgefüllten Steuererklärung genutzt werden.

Nutzen Sie für Ihre Steuererklärung Papiervordrucke, so müssen ab dem Jahr 2019 keine Angaben mehr zum Arbeitslohn gemacht werden. Da die Daten aus Ihrer Lohnsteuerbescheinigung dem Finanzamt bereits elektronisch vorliegen, werden sie automatisch berücksichtigt.

Sollte der in der Lohnsteuerbescheinigung ausgewiesene Wert nicht korrekt sein, kann natürlich auch ein anderer Wert in der Steuererklärung eingetragen werden. Dieser ist dann über ELSTER oder in Papierform auf der Anlage N in Zeile 6 einzutragen. Die Abweichung sollte dann bereits mit Einreichung der Erklärung bei Ihrem Finanzamt erläutert werden. Auf diese Weise können Nachfragen der Bearbeiterin oder des Bearbeiters im Finanzamt vermieden werden. Für die Erläuterung können Sie bei Erstellung mit ELSTER das Freitextfeld im Hauptvordruck nutzen oder bei Verwendung der Papiervordrucke einen formlosen Anhang beifügen.

Auch andere gewährte Vorteile oder Geldzahlungen von Dritten können Arbeitslohn darstellen. Andere Vorteile sind die sogenannten Sachbezüge. Dies sind zum Beispiel die private Nutzung eines Firmenwagens und (Elektro-)Fahrrads oder der vergünstigte Bezug von Waren und Dienstleistungen durch die Arbeitgeberin oder den Arbeitgeber.

Unter Arbeitslohn fallen folglich:

Bis auf die Geldzahlungen handelt es sich hierbei auch um Sachbezüge.

Zum Arbeitslohn gehören alle Geldzahlungen, die Sie als Arbeitnehmerin oder Arbeitnehmer aufgrund Ihres Anstellungs- oder Dienstverhältnisses erhalten. Dies ist zum einen der regelmäßige Arbeitslohn, der gezahlt wird. Aber auch Lohnzuschläge für Mehrarbeit, Gefahrenzuschläge oder Entschädigungszahlungen für nicht in Anspruch genommenen Urlaub zählen dazu.

Die durch die Arbeitgeberin oder den Arbeitgeber für Sie abgeführten Beträge zur Arbeitslosen-, Kranken-, Pflege- und Rentenversicherung (Arbeitnehmerbeiträge) zählen ebenfalls zum Arbeitslohn. Durch diese Beträge erhalten Sie als Arbeitnehmerin oder Arbeitnehmer einen Leistungsanspruch gegenüber den einzelnen Zweigen dieser Sozialversicherungen. Die abgeführten Arbeitgeberbeträge zur Sozialversicherung zählen hingegen nicht zum Bruttoarbeitslohn, da sie nach dem Gesetz steuerfrei sind.

Die von Ihrer Arbeitgeberin oder Ihrem Arbeitgeber abgeführte Lohnsteuer gehört zum Bruttoarbeitslohn dazu. Ihre Arbeitgeberin oder Ihr Arbeitgeber führt lediglich die von Ihnen geschuldete Lohnsteuer an das Finanzamt ab.

Alles, was Sie von Ihrer Arbeitgeberin oder Ihrem Arbeitgeber erhalten und keine Geldzahlung ist, sind Sachbezüge. Unabhängig davon, ob es sich hierbei um ein Fahrrad als „Geschenk“, um einen Tankgutschein, um die unentgeltliche Nutzungsmöglichkeit der betrieblichen Kettensäge für private Zwecke oder um die Massage im Studio nebenan zur Entspannung handelt – all dies stellt Arbeitslohn dar. Haben Sie als Arbeitnehmerin oder Arbeitnehmer zwar einen Teil des üblichen Preises, aber nicht alles bezahlt, so ist selbstverständlich nur die Differenz zwischen dem Wert des Sachbezuges und dem von Ihnen gezahlten Preis zu berücksichtigen.

Es gibt jedoch auch Ausnahmen, bei denen keine Versteuerung der erhaltenen Sachbezüge stattfindet. Dies ist zum einen der Fall, wenn der Wert aller in einem Monat erhaltenen Sachbezüge 50 Euro (44 Euro bis 31. Dezember 2021) nicht überschreitet.

Erhalten Sie Waren oder Dienstleistungen, die zum eigentlichen Geschäft Ihrer Arbeitgeberin oder Ihres Arbeitgebers gehören, findet eine Versteuerung als Arbeitslohn zum anderen sogar nur statt, wenn der Wert aller erhaltenen Sachbezüge 1.080 Euro im Jahr überschreitet. Dies wäre beispielsweise der Fall, wenn Sie in einem Betrieb arbeiten, der Backwaren herstellt und Ihre Arbeitgeberin oder Ihr Arbeitgeber Sie mit Plätzchen und Kuchen aus dem Sortiment versorgt. Auch wenn Sie beispielsweise in einem Friseursalon arbeiten und Sie sich von Ihrer Arbeitgeberin oder Ihrem Arbeitgeber kostenlos die Haare schneiden, färben und föhnen lassen, ist dies bis zu einem Wert von 1.080 Euro im Jahr nicht zu versteuern.

Liegen die beiden Ausnahmen nicht vor, ist der Sachbezug als Arbeitslohn zu berücksichtigen und muss regelmäßig im Bruttoarbeitslohn, der in der Lohnsteuerbescheinigung ausgewiesen wird, enthalten sein.

Stellt Ihre Arbeitgeberin oder Ihr Arbeitgeber Ihnen ein Fahrzeug zur Verfügung, das Sie auch für private Fahrten nutzen dürfen, so liegt ein sogenannter Sachbezug vor. Dieser Sachbezug ist ebenfalls als Arbeitslohn zu berücksichtigen und muss im Bruttoarbeitslohn, der in der Lohnsteuerbescheinigung ausgewiesen wird, enthalten sein.

Im Regelfall wird der Wert der privaten Kfz-Nutzung durch die sogenannte 1 Prozent Regelung berechnet. Für jeden Monat der privaten Nutzung eines Fahrzeuges werden 1 Prozent des inländischen Bruttolistenpreises berücksichtigt. Der Bruttolistenpreis entspricht dem Wert des Fahrzeuges bei Erstzulassung. Er beinhaltet alle Kosten für die Sonderausstattung und auch die Umsatzsteuer.

Benutzt die Arbeitnehmerin bzw. der Arbeitnehmer den Firmenwagen sowohl für reine Privatfahrten als auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte, ist der auf die Fahrten zwischen Wohnung und erster Tätigkeitsstätte entfallende geldwerte Vorteil zusätzlich zu berücksichtigen.

Im Regelfall wird der geldwerte Vorteil für jeden Kilometer der einfachen Entfernung zwischen Wohnung und erster Tätigkeitsstätte mit monatlich 0,03 Prozent des Bruttolistenpreises ermittelt. Mit diesem Wert ist sowohl die Hin- als auch die Rückfahrt abgegolten.

Beispiel:

Der Firmenwagen mit einem Bruttolistenpreis von 35.600 Euro darf durch den Arbeitnehmer A für private Fahrten und auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt werden. Ein Fahrtenbuch wird nicht geführt. Die Entfernung zwischen Wohnung und erster Tätigkeitsstätte beträgt 5 Kilometer.

Der für den Arbeitslohn zu berücksichtigende monatliche Sachbezug berechnet sich wie folgt:

Geldwerter Vorteil für reine Privatfahrten

35.600 Euro x 1 Prozent = 356 Euro

Geldwerter Vorteil für Fahrten zwischen Wohnung und erster Tätigkeitsstätte

35.600 Euro x 0,03 Prozent x 5 km = 53,40 Euro

Gibt es keine erste Tätigkeitsstätte, ist entsprechend auch kein zusätzlicher Sachbezug für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte nach der 0,03-Prozent-Regelung zu versteuern.

Soll der Wert der privaten Kfz-Nutzung nicht mit der 1-Prozent-Regelung berechnet werden, kann der individuelle Nutzungswert über die sog. Fahrtenbuchmethode ermittelt werden. Bei dieser Berechnungsmethode müssen die dienstlich und privat gefahrenen km sowie die für Fahrten zwischen Wohnung und erster Tätigkeitsstätte zurückgelegten km im Einzelnen durch ein ordnungsgemäßes Fahrtenbuch nachgewiesen werden. In Höhe der privat angefallenen Kosten ist dann der Bruttoarbeitslohn zu berücksichtigen.

Beispiel:

Der Firmenwagen darf durch einen Arbeitnehmer auch für private Fahrten genutzt werden. Das Fahrtenbuch hat ergeben, dass der Wagen für 10.000 km zu privaten Zwecken und für 30.000 km betrieblich genutzt wurde. Dies entspricht einer privaten Nutzung von 25 Prozent. Die Gesamtkosten für den Wagen lagen im Jahr bei 8.400 Euro.

Der für den Arbeitslohn zu berücksichtigende jährliche Sachbezug berechnet sich nach der Fahrtenbuchmethode wie folgt:

8.400 Euro x 25 Prozent = 2.100 Euro

Stellt Ihre Arbeitgeberin oder Ihr Arbeitgeber Ihnen eine Wohnung unentgeltlich oder vergünstigt zur Verfügung, so liegt auch hier ein sogenannter Sachbezug vor. Der Wert dieses Sachbezuges ist abhängig von der Miete, die üblicherweise für diese Wohnung zu zahlen wäre. Zahlen Sie als Arbeitnehmerin oder Arbeitnehmer einen Teil der üblichen Miete, so ist selbstverständlich nur die Differenz für die Wertermittlung des Sachbezuges zu berücksichtigen.

| Berechnung | Angaben |

|---|---|

| übliche Kaltmiete | |

| + | Nebenkosten |

| - | gezahlte Miete |

| = | Arbeitslohn |

Ab dem Jahr 2020 ist die ortsübliche Vergleichsmiete (Kaltmiete + Nebenkosten) aufgrund einer Gesetzesänderung nur noch zu 2/3 anzusetzen, wenn die Kaltmiete nicht mehr als 25 Euro pro Quadratmeter beträgt. Der zu berücksichtigende Arbeitslohn mindert sich somit in vielen Fällen.

| Berechnung ab 2020 | Angaben |

|---|---|

| ortsübliche Kaltmiete | |

| + | Nebenkosten |

| = | Zwischensumme |

| x | 2/3 |

| - | gezahlte Miete |

| = | Arbeitslohn |

Beispiel:

Sie mieten seit Januar 2019 von Ihrer Arbeitgeberin eine Firmenwohnung. Die Wohnung hat 50 Quadratmeter (m²) und Sie zahlen monatlich 10 Euro Kaltmiete pro Quadratmeter. Die ortsübliche Kaltmiete liegt bei 20 Euro pro Quadratmeter. Die Nebenkosten liegen bei 100 Euro pro Monat und werden auch von Ihnen gezahlt.

Für das Jahr 2019 berechnet sich der monatliche Arbeitslohn wie folgt:

Berechnung Angaben Werte übliche Kaltmiete 1.000 Euro + Nebenkosten 100 Euro - gezahlte Miete 600 Euro = Arbeitslohn 500 Euro

Für das Jahr 2020 berechnet sich der monatliche Arbeitslohn wie folgt:

Berechnung Angaben Werte ortsübliche Kaltmiete 1.000 Euro + Nebenkosten 100 Euro = Zwischensumme 1.100 Euro x 2/3 733 Euro - gezahlte Miete 600 Euro = Arbeitslohn 133 Euro

Trinkgelder können zum Arbeitslohn gehören oder auch nicht – hier kommt es darauf an:

Erhalten Sie das Trinkgeld direkt von einer Kundin oder einem Kunden, weil diese oder dieser zufrieden mit Ihrer Arbeit war, dann ist das Trinkgeld kein Arbeitslohn. Es ist wie ein persönliches Geldgeschenk der Kundin oder des Kunden an Sie zu sehen und hat keinen Bezug zu Ihrer Arbeitgeberin oder Ihrem Arbeitgeber. Dies sind in der Regel die Trinkgelder, die beispielsweise im Restaurant, im Frisörsalon oder beim Taxifahrer freiwillig gezahlt werden.

Haben Sie jedoch einen Rechtsanspruch gegenüber Ihrer Arbeitgeberin oder Ihrem Arbeitgeber auf Auszahlung des Trinkgeldes, dann gehört es zu Ihrem Arbeitslohn. Dies kann beispielsweise der Fall sein, wenn im Restaurant feste Bedienungszuschläge vereinbart sind oder das Trinkgeld von der Arbeitgeberin oder dem Arbeitgeber an Sie ausgezahlt wird und es nicht direkt von einer Kundin oder von einem Kunden kommt.

Stellt die Arbeitgeberin oder der Arbeitgeber Ihnen Arbeitsmittel zur beruflichen Nutzung unentgeltlich zur Verfügung, so liegen keine Einnahmen vor. Dies ist beispielsweise der Fall bei einer Bereitstellung von Arbeitskleidung, technischer Ausstattung und Fachliteratur für den beruflichen Alltag.

Eine berufliche Fort- oder Weiterbildung, die von Ihrer Arbeitgeberin oder Ihrem Arbeitgeber finanziert wird, stellt ebenfalls keine Einnahmen dar. Dies gilt natürlich nur, sofern die Fort- oder Weiterbildung nicht in Ihrem privaten Interesse steht.

Kleine Aufmerksamkeiten zu einem besonderen persönlichen Ereignis, wie zum Beispiel ein Blumenstrauß oder eine Tafel Schokolade, die Sie von Ihrer Arbeitgeberin oder Ihrem Arbeitgeber erhalten, stellen ebenfalls keine Einnahmen dar. Der Wert dieser Aufmerksamkeiten darf jedoch 60 Euro nicht übersteigen. Geldzahlungen stellen unabhängig von der Höhe jedoch immer Arbeitslohn dar.

Steuerfreie Einnahmen liegen vor, wenn nach der Definition zwar Einnahmen – also Arbeitslohn – vorliegt, dieser aber aufgrund einer gesetzlichen Regelung steuerfrei ist. In diesen Fällen werden die Einnahmen nicht in den Bruttoarbeitslohn mit einbezogen.

Was bedeutet Progressionsvorbehalt?

Zum Teil unterliegen steuerfreie Einnahmen dem sogenannten Progressionsvorbehalt. Dies Betrifft zum Beispiel die Lohnersatzleistungen.

Die erhaltenen steuerfreien Einnahmen werden im Rahmen des Progressionsvorbehaltes bei der Ermittlung Ihres persönlichen Steuersatzes berücksichtigt. Es wird hierbei Ihrem steuerpflichtigen Einkommen hinzugerechnet. Hierdurch ergibt sich ein höherer Steuersatz, welcher in der Folge nur auf Ihr steuerpflichtiges Einkommen angewendet wird. Die steuerfreien Einnahmen bleiben hierbei außen vor.