Guthaben

Finanzamt und Guthaben? Tatsächlich gar nicht so selten!

IHRE FINANZÄMTER des Landes Nordrhein-Westfalen Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/ |

Finanzamt und Guthaben? Tatsächlich gar nicht so selten!

Sie haben ein umsatzsteuerpflichtiges Unternehmen und haben höhere Anschaffungen getätigt als dass Sie Umsätze erzielt haben? Dann steht Ihnen möglicherweise eine Vorsteuer-Erstattung zu.

Sind Sie Arbeitnehmerin oder Arbeitnehmer, führt Ihre Arbeitgeberin oder Ihr Arbeitgeber regelmäßig monatlich bereits die Lohnsteuer für Sie an das Finanzamt ab. Im Laufe des Jahres entstehen Ihnen aber sicherlich Kosten, sei es berufsbedingt für die Wege zwischen Wohnung und Arbeitsstätte oder aber auch nicht berufsbedingte Kosten wie Versicherungsbeiträge oder Handwerkerleistungen.

Alle diese Kosten können Ihre Steuern mindern und dazu führen, dass möglicherweise bereits zu viel Lohnsteuer abgeführt wurde – Ihre Arbeitgeberin oder Ihr Arbeitgeber und auch das Finanzamt können schließlich nicht wissen, was Ihnen im Laufe des Jahres für (absetzbare) Kosten entstehen. Ihre Jahressteuererklärung bietet Ihnen die Möglichkeit, Ihr Finanzamt hierüber in Kenntnis zu setzen. Es kann sich deshalb im Zweifel lohnen, zum Beispiel als Arbeitnehmerin oder Arbeitnehmer eine Steuererklärung abzugeben.

Tipp:

Informationen zu den Kosten, die Sie steuerlich geltend machen können finden Sie übrigens in der Rubrik „Steuerinfos“.

Wussten Sie schon, dass Sie sich auch einen Freibetrag auf der elektronischen Lohnsteuerkarte (ELStAM) eintragen lassen können, wenn Sie regelmäßige berufsbedingte Ausgaben haben? Für mehr Informationen lesen Sie den Beitrag "Lohnsteuer-Ermäßigungsantrag".

Im Regelfall wird Ihnen ein zustehendes Guthaben, zum Beispiel nach Erhalt Ihres Steuerbescheides, umgehend auf Ihr Konto überwiesen, sodass Sie es spätestens circa 1-3 Werktage nach Erhalt Ihres Steuerbescheides zur Verfügung haben sollten.

Was ist aber, wenn Sie gar kein eigenes Konto besitzen? Oder wenn Sie neben Ihrem Guthaben auch offene Beträge beim Finanzamt haben? Und wie erhält das Finanzamt überhaupt Kenntnis von Ihrer Bankverbindung? Auf diese und weitere Fragen möchten wir Ihnen im Folgenden Antworten liefern.

Die klassische Lösung: Überweisung Ihres Guthabens auf Ihr Konto.

Haben Sie dem Finanzamt eine Bankverbindung für Erstattungszwecke mitgeteilt, wird Guthaben bei Fälligkeit auf Ihr Konto überwiesen. Auch das Konto, das Sie dem Finanzamt für Lastschrifteinzugs-Zwecke mitgeteilt haben, kann für Ihre Erstattung genutzt werden, wenn Sie dem Finanzamt kein anderes Konto für Erstattungen mitgeteilt haben.

Bitte überprüfen Sie, ob Sie dem Finanzamt bereits eine Bankverbindung mitgeteilt haben oder ob sich Ihre Bankverbindung geändert hat. Die dem Finanzamt vorliegende Bankverbindung können Sie Ihrem Steuerbescheid entnehmen.

Sollte die Bankverbindung nicht mehr zutreffend sein, informieren Sie bitte Ihr Finanzamt.

Das Finanzamt wird Sie im Regelfall auch selbständig kontaktieren, wenn es keine gültige Bankverbindung ermitteln kann. Häufig erlangt das Finanzamt aber erst im Nachgang Kenntnis davon, dass eine Bankverbindung nicht mehr zutreffend ist. Um eine zeitliche Verzögerung bei der Auszahlung Ihres Guthabens zu vermeiden, empfiehlt es sich daher, wenn Sie bereits eigenständig tätig werden.

Beispiel:

Das Finanzamt überweist Ihr Guthaben auf das von Ihnen in der Steuererklärung angegebene Konto. Inzwischen haben Sie das Kreditinstitut aber gewechselt und das ursprüngliche Konto existiert nicht mehr.

- Das Finanzamt geht zunächst davon aus, dass die Erstattung Ihres Guthabens erfolgreich war.

- Erst, nachdem das ehemalige Kreditinstitut Ihr Guthaben an das Finanzamt zurücküberwiesen hat, weil es das Guthaben nicht zuordnen kann, erhält das Finanzamt hierdurch die Information, dass Ihr Konto nicht mehr besteht. Ihr Guthaben kann dann erst zeitlich verzögert auf Ihr neues Konto überwiesen werden.

Ihre Bankverbindung für Erstattungszwecke können Sie Ihrem Finanzamt bereits auf der ersten Seite Ihrer Steuererklärung mitteilen. Sollten Sie dies versäumt haben oder hat sich Ihre Bankverbindung im Laufe des Jahres geändert, sollten Sie das Finanzamt zum Zwecke eines reibungslosen Zahlungsablaufs hierüber unbedingt in Kenntnis setzen.

Dies können Sie

vornehmen.

Wichtig ist die Original-Unterschrift des Kontoinhabers bzw. desjenigen, dem das Guthaben zusteht. Bei ELSTER können Sie die Daten authentifiziert übermitteln, sodass in dem Fall eine Unterschrift entbehrlich ist.

Beachten Sie: Eine andere elektronische Übermittlung, zum Beispiel per E-Mail, ist leider nicht möglich.

Eine weitere Option: Die Verrechnung Ihres Guthabens mit zu zahlenden Beträgen.

Stellen Sie sich vor, Sie haben Ihre Umsatzsteuererklärung zusammen mit Ihrer Einkommensteuererklärung beim Finanzamt eingereicht. Sie erwarten aus der Umsatzsteuererklärung eine Nachzahlung und gehen davon aus, dass Sie bei Ihrer Einkommensteuer eine Erstattung erhalten werden.

Durch die verschiedenen Organisationsstrukturen im Finanzamt kann es vorkommen, dass nicht alle eingereichten Steuererklärungen gleichzeitig bearbeitet werden. Sie haben beispielsweise einen Bescheid mit einer Nachzahlung bereits erhalten (zum Beispiel Umsatzsteuer), während Ihre weitere Erklärung (zum Beispiel Einkommensteuer) noch gar nicht bearbeitet wurde. Genauso kann es sein, dass Sie bereits einen Bescheid über ein Guthaben erhalten haben, obwohl sie davon ausgehen, dass nach Bearbeitung der weiteren Steuererklärungen eine Nachzahlung für Sie entsteht.

Wieso also die Nachzahlung leisten, während Sie im gleichen Zuge auf Ihr Guthaben warten – oder andersrum.

Haben Sie möglicherweise noch offene Forderungen bei Ihrem Finanzamt? Dann kann es sein, dass das Finanzamt in Ausnahmefällen Guthaben automatisch mit offenen Forderungen verrechnet, insbesondere, wenn diese ungefähr zeitgleich fällig sind. Sie werden in diesem Falle durch eine gesonderte Mitteilung informiert. Bitte prüfen Sie, ob Ihnen diese bereits vorliegt.

Weichen die Fälligkeitszeitpunkte aber ab, zum Beispiel, weil die Steuererklärungen zu unterschiedlichen Zeitpunkten bearbeitet oder eingereicht wurden, verrechnet das Finanzamt nur, wenn ein Antrag von Ihnen vorliegt.

|

Wichtig: Möchten Sie sichergehen, dass eine Verrechnung erfolgt, sollten Sie in jedem Fall einen Antrag auf Verrechnung stellen! |

Es ist insbesondere erforderlich, dass die Steuererklärung, aus der sich die potenzielle Erstattung ergibt, dem Finanzamt bereits vorliegt.

Für die Beantragung einer Verrechnung steht Ihnen ein bestimmter Vordruck zur Verfügung.

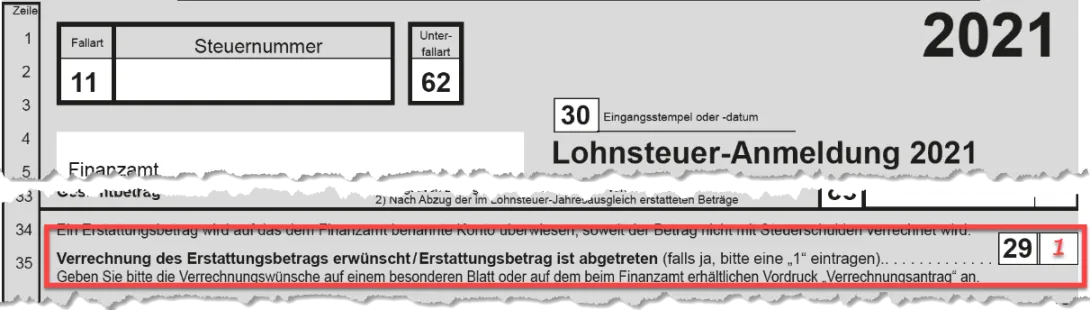

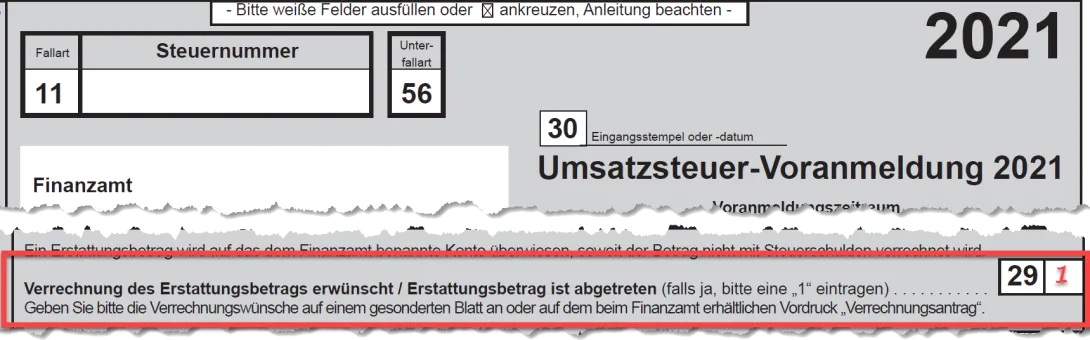

Möchten Sie Guthaben aus einer Lohnsteuer-Anmeldung oder Umsatzsteuer-Voranmeldung verrechnen? Dann nehmen Sie bitte zusätzlich zu dem oben genannten Antrag die folgende Ergänzung in Ihrer Lohnsteuer-Anmeldung bzw. Umsatzsteuer-Voranmeldung vor:

Beispiel Umsatzsteuer-Voranmeldung

In diesem Falle behält das Finanzamt ein Guthaben auf Ihren Wunsch hin zurück.

Haben Sie die Eintragung versehentlich vorgenommen, nehmen Sie bitte mit Ihrem Finanzamt Kontakt auf.

Beispiel:

Sie wurden aufgefordert, Steuern in Höhe von 800 Euro nachzuzahlen – rechnen aber aus einer weiteren abgegebenen Erklärung mit einem Guthaben in Höhe von 500 Euro und stellen einen Antrag auf Verrechnung der Nachzahlung mit dem potenziellen Guthaben.

- Die Differenz in Höhe von 300 Euro müssen Sie bereits überweisen

- Eine Überweisung des Betrages von 300 Euro muss zu seiner normalen Fälligkeit erfolgen.

Beachten Sie: Die Differenz ist zu ihrer bisherigen Fälligkeit zu zahlen, wenn Ihnen das Finanzamt nicht etwas anderes mitteilt.

Sie können ein Guthaben auch abtreten oder verpfänden.

Sie möchten ihr Guthaben nicht selbst ausgezahlt bekommen, sondern an eine andere Person weiterleiten oder Sie möchten, dass ein Ihnen zustehendes Guthaben mit Steuerrückständen einer weiteren Person verrechnet wird?

Darüber können Sie Ihr Finanzamt mithilfe einer Abtretungs-/Verpfändungsanzeige informieren. Das kostenlose Formular zur Anzeige einer Abtretung oder Verpfändung finden sie hier zum Download. Die Abtretung oder Verpfändung ist erst wirksam, wenn dem Finanzamt das vollständig ausgefüllte Formular zugeht.

Beachten Sie dabei: Das Finanzamt prüft nicht, ob die durch Sie erfolgte Abtretung oder Verpfändung selbst möglicherweise unwirksam ist. Dem Finanzamt können Sie erfolgte Abtretungen oder Verpfändungen lediglich anzeigen, damit es ein für Sie bestehendes Guthaben entsprechend Ihrer Angaben überweist. Gründe, weshalb eine Abtretung selbst unwirksam sein kann, finden Sie unter dem Punkt ‚Wichtige Hinweise‘ auf der Abtretungs- oder Verpfändungsanzeige.

Sind Ansprüche abgetreten oder verpfändet, die Ehegatten oder Lebenspartnerinnen bzw. Lebenspartnern gemeinsam zustehen, weil sie zusammen zur Einkommensteuer veranlagt wurden, ist die Unterschrift beider Ehegatten oder Lebenspartnerinnen bzw. Lebenspartner auf der Anzeige der Abtretungs- oder Verpfändungsanzeige erforderlich.

Die wirksame Anzeige einer Verpfändung oder Abtretung kann bereits erfolgen, wenn Sie noch keine Steuererklärung abgegeben haben, aus der die potenzielle Erstattung resultiert. Der Steueranspruch muss aber bereits entstanden sein.

Ihr Guthaben wird in diesem Falle aufgrund Ihrer Anzeige an das Finanzamt zurückbehalten bzw. an den jeweiligen Empfänger ausgezahlt. Bitte informieren Sie Ihr Finanzamt in jedem Fall, wenn eine von Ihnen angezeigte Abtretung oder Verpfändung keine Gültigkeit mehr hat.

Bitte beachten Sie, dass das Finanzamt schuldbefreiend an die in Ihrer Anzeige genannte Person leisten kann, solange Sie dem Finanzamt nicht den Widerruf anzeigen.

Häufig gefragt

Häufig gefragt