Das Finanzamt kann in zwei Fällen einen Vorläufigkeitsvermerk in Ihrem Steuerbescheid aufnehmen:

1. Es liegt eine Ungewissheit über den Sachverhalt vor

Wenn bis zum Zeitpunkt der Steuerfestsetzung ein Sachverhalt, der für die Festsetzung der Steuer von Bedeutung ist, noch nicht vollständig ermittelt werden kann, kann insoweit eine vorläufige Steuerfestsetzung erfolgen. Hierbei handelt es sich insbesondere um Fälle schwieriger Sachverhaltsermittlung, die Zeit benötigen. Dies kann der Fall sein, wenn eine vollständige Sachverhaltsermittlung zuvor eine mehrjährige Beobachtung des Falles erfordert, weil beispielsweise zwecks steuerlicher Anerkennung von Verlusten eine Vermietungs- oder Einkunftserzielungsabsicht über mehrere Jahre hin-weg nachgewiesen werden muss. Insoweit werden die geltend gemachten Verluste vorerst nur vorläufig anerkannt.

Ein Vorläufigkeitsvermerk ist auch dann gerechtfertigt, wenn die Besteuerung von Fragen abhängig ist, deren Klärung in einem anderweitig anhängigen Verfahren erwartet werden kann. Erfordert eine Wertermittlung beispielsweise ein Sachverständigengutachten, kann die Steuer insoweit vorerst vorläufig festgesetzt werden, bevor das Gutachten vorliegt.

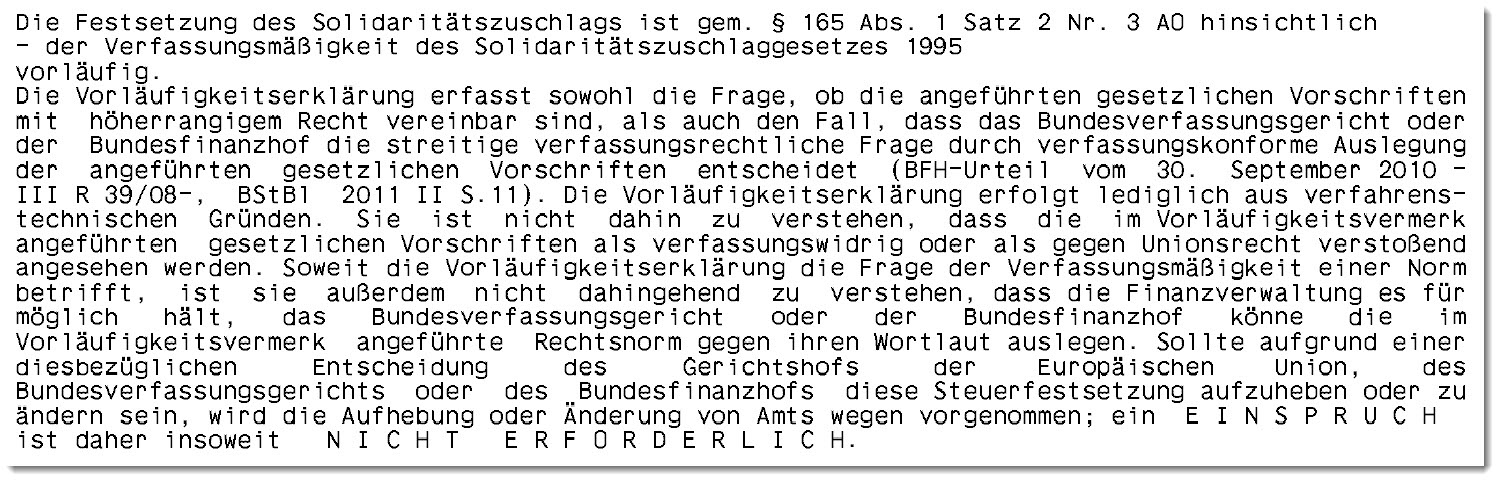

2. Es liegt eine Ungewissheit über das anzuwendende Recht vor

Wenn sich im Zeitpunkt der Steuerfestsetzung bereits abzeichnet, dass sich das anwendbare Recht möglicherweise mit Wirkung für die Vergangenheit ändern wird, kann insoweit eine vorläufige Steuerfestsetzung erfolgen. Von dieser Möglichkeit wird grundsätzlich Gebrauch gemacht, wenn aufgrund anhängiger Gerichtsverfahren eine Änderung der Auslegung von Gesetzen oder die Verwerfung/Änderung einer Rechtsnorm zu erwarten ist. Ein Vorläufigkeitsvermerk erlaubt dem Finanzamt – trotz zu erwartender Änderung der auf die Steuerfestsetzung anzuwendenden Rechtslage –, die Steuer zunächst nach der aktuell noch geltenden Rechtslage festzusetzen und zu erheben.