Beantragte Freibeträge werden von der Finanzverwaltung grundsätzlich ab dem Zeitpunkt berücksichtigt, der auf den Monat der Antragstellung folgt. Ihre Arbeitgeberin oder Ihr Arbeitgeber kann die Änderungen elektronisch abrufen.

Die Möglichkeit für die Antragstellung für das Lohnsteuer-Ermäßigungsverfahren beginnt am 1. Oktober des Vorjahres, für das der Freibetrag gelten soll. Der Antrag für das Lohnsteuer-Ermäßigungsverfahren muss bis spätestens 30. November beim Finanzamt gestellt werden, damit Sie den Freibetrag noch für das Jahr des Antrages nutzen können. Der Grund ist, dass ein Freibetrag nur für das Kalenderjahr eingetragen werden kann, in denen Ihre Ausgaben voraussichtlich anfallen oder angefallen sind. Dies ist spätestens im Lohnzahlungszeitraum Dezember möglich. Der beantragte Freibetrag wird anteilig auf die einzelnen Monate verteilt. Für Anträge auf Lohnsteuer-Ermäßigung, die im Januar gestellt werden, erfolgt eine Änderung ausnahmsweise ab dem 1. Januar. Werden Anträge in den folgenden Monaten gestellt, so wird der Freibetrag erst ab dem Folgemonat der Antragsstellung berücksichtigt. Eine Berücksichtigung für Zeiträume vor Antragstellung ist grundsätzlich nicht möglich.

Ein Freibetrag für Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen kann nur dann beantragt werden, wenn die Kosten und Beträge im Kalenderjahr insgesamt eine Antragsgrenze von 600 Euro überschreiten. Bei der Berechnung dieser Antragsgrenze zählen Werbungskosten grundsätzlich nur mit, soweit sie den Arbeitnehmer-Pauschbetrag von 1.230 Euro übersteigen.

Sonderausgaben werden berücksichtigt, soweit sie den Sonderausgaben-Pauschbetrag von 36 Euro (bei Ehegatten oder Lebenspartnerinnen und Lebenspartnern 72 Euro) übersteigen.

Die Antragsgrenze gilt nicht für

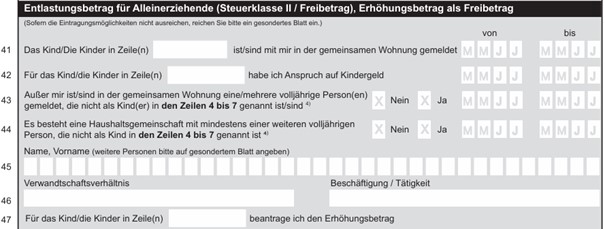

- die Eintragung von Pauschbeträgen für Menschen mit Behinderungen und Hinterbliebene

- Erhöhungsbeträge zum Entlastungsbetrag für Alleinerziehende

- die Steuerermäßigung für haushaltnahe Beschäftigung, Dienstleistungen und Handwerkerleistungen sowie

- die Steuerermäßigung für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden

Hinweis:

Wer die Berücksichtigung eines Freibetrages beantragt, ist grundsätzlich verpflichtet eine Einkommensteuererklärung abzugeben.

Von dieser Abgabepflicht sind Sie befreit, wenn der im Kalenderjahr insgesamt erzielte Arbeitslohn nicht höher ist als

- die Summe aus dem Grundfreibetrag, Arbeitnehmer-Pauschbetrag und Sonderausgaben-Pauschbetrag bei einer Einzelveranlagung oder

- die Summe aus dem doppelten Grundfreibetrag, Arbeitnehmer-Pauschbetrag und dem doppelten Sonderausgaben-Pauschbetrag bei einer Zusammenveranlagung

oder bei Ihnen lediglich

- der Pauschbetrag für Menschen mit Behinderungen

- der Pauschbetrag für Hinterbliebene

- die Erhöhungsbeträge beim Entlastungsbetrag für Alleinerziehende (für weitere im Haushalt des Alleinerziehenden lebende Kinder von jeweils 240 Euro) eingetragen wurden oder

- die Zahl der Kinderfreibeträge geändert worden ist.

Ihre Finanzämter des Landes Nordrhein-Westfalen0/

Ihre Finanzämter des Landes Nordrhein-Westfalen0/